SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. PotavinAlex |В пятницу стоит ждать стабилизации ситуации на российском валютном и фондовом рынке

- 28 февраля 2014, 09:58

- |

Американский рынок акций вчера показал сдержанный рост. При этом индекс Nasdaq закрылся на новом 13-летнем максимуме, индекс S&P-500 также показал самое высокое историческое закрытие. Вообще на экране биржевого монитора индексы Уолл-стрит вчера были, пожалуй, единственным зеленым пятном на фоне сплошного красного фона. В ходе своего вчерашнего выступления перед банковским комитетом Сената США, глава ФРС Джанет Йеллен подтвердила ранее взятый курс на постепенное сокращение программы количественного смягчения. Последние слабые данные макростатистики г-жа Йеллен списала на неблагоприятную зимнюю погоду. Никакой выдающейся статистики, которая бы могла серьезно повлиять на биржевые настроения, вчера не выходило, поэтому американский рынок акций предпочел двигаться в русле среднесрочного биржевого тренда, то есть вверх.

В пятницу стоит ждать открытия торгов на ММВБ с умеренно позитивным настроем. На этой неделе наши фондовые индексы показывают существенно худшую динамику по отношению к сводному индексу развивающихся стран MSCI EM. Последние политические и экономические события в Украине стали тому причиной. Западные инвесторы продают рубль и российские акции под воздействием потока новостей идущих из Киева, закладывая негатив от рисков вмешательства России в разрешение трудной ситуации у соседней страны. Курс украинской гривны по отношению к доллару с середины февраля обвалился на 26%. На этом фоне курс рубля к бивалютной корзине неоднократно обновлял исторические максимумы. Курсу USD/RUB осталось менее 30 коп, чтобы достичь кризисных рекордов февраля 2009 года.

( Читать дальше )

В пятницу стоит ждать открытия торгов на ММВБ с умеренно позитивным настроем. На этой неделе наши фондовые индексы показывают существенно худшую динамику по отношению к сводному индексу развивающихся стран MSCI EM. Последние политические и экономические события в Украине стали тому причиной. Западные инвесторы продают рубль и российские акции под воздействием потока новостей идущих из Киева, закладывая негатив от рисков вмешательства России в разрешение трудной ситуации у соседней страны. Курс украинской гривны по отношению к доллару с середины февраля обвалился на 26%. На этом фоне курс рубля к бивалютной корзине неоднократно обновлял исторические максимумы. Курсу USD/RUB осталось менее 30 коп, чтобы достичь кризисных рекордов февраля 2009 года.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 16 )

Блог им. PotavinAlex |Стоимость нефти Brent выраженная в рублях обновила исторический максимум

- 19 февраля 2014, 09:56

- |

Американские фондовые индексы завершили торговую сессию во вторник в нейтрально-позитивной зоне. Лишь индексу Nasdaq удалось вчера уверенно переписать свой 13-детний максимум, отразив рост с начала года уже на 2,3%. Индекс широкого спектра акций S&P-500 остановил рост возле своих январских максимумов. Поведение фондового рынка в прошлом и в этом году идет под диктовку мер монетарного воздействия со стороны ФРС. Инвесторы предпочли не рефлексировать на слабую макростатистику, а дождаться публикации протокола последнего заседания ФРС (19 февраля), из которого можно будет сделать выводы относительно настроя голосующих членов ФедРезерва в части темпов сворачивания программы QE-3. Вышедший вчера индекс производственной активности Empire Manufacturing за февраль упал до 4,48 п. против январского значения 12,51 п. Индекс Национальной ассоциацией строителей жилья (NAHB) в феврале рухнул до минимального уровня за 9 месяцев: 46 п. против 56 п. в январе. Здесь все просто – отсутствие улучшения на рынке труда, наложенное на остановку роста цен на дома и подъем ставок по ипотеке снижают интерес населения к новым покупкам недвижимости.

( Читать дальше )

( Читать дальше )

Блог им. PotavinAlex |Не слишком позитивная картина

- 18 февраля 2014, 18:25

- |

Привожу здесь новости, которые меня сегодня расстроили:

Удешевление рубля окажет положительное влияние на рост экономики. «Крепкий и сильный рубль нам не по карману», — отметил Клепач. По словам замминистра, в 2014-2015 гг. «из того, как складывается ситуация, не будет годами высоких темпов экономического роста».

Кроме того, необходимо учитывать, что развитие мировой экономики носит волнообразный характер. «По нашим оценкам, с достаточно большой вероятностью можно ожидать следующего существенного мирового цикличного спада, рецессии в 2018-2019 гг. и затем в 2028 г.», — заключил Клепач.

В этой связи я обратил внимание, что курс рубля к бивалютной корзине продолжает ослабление, даже несмотря на то, что валюты других развивающихся стран (вместе с которыми рубль ослаб в январе) чувствуют себя сейчас довольно стабильно и даже укрепляются. Смотрим график:

( Читать дальше )

Удешевление рубля окажет положительное влияние на рост экономики. «Крепкий и сильный рубль нам не по карману», — отметил Клепач. По словам замминистра, в 2014-2015 гг. «из того, как складывается ситуация, не будет годами высоких темпов экономического роста».

Кроме того, необходимо учитывать, что развитие мировой экономики носит волнообразный характер. «По нашим оценкам, с достаточно большой вероятностью можно ожидать следующего существенного мирового цикличного спада, рецессии в 2018-2019 гг. и затем в 2028 г.», — заключил Клепач.

В этой связи я обратил внимание, что курс рубля к бивалютной корзине продолжает ослабление, даже несмотря на то, что валюты других развивающихся стран (вместе с которыми рубль ослаб в январе) чувствуют себя сейчас довольно стабильно и даже укрепляются. Смотрим график:

( Читать дальше )

Блог им. PotavinAlex |На этой неделе стоит ждать остановки роста и коррекции вниз

- 18 февраля 2014, 09:51

- |

В понедельник биржи Америки были закрыты из-за праздника «День Президентов», который посвящен дню рождения Джорджа Вашингтона — первого Президента США. В этой связи на европейских и российских фондовых рынках не было яркой динамики в индексах. Немецкий индекс DAX и французский CAC закрылись возле нулевых отметок. Котировки нефти марки Brent за последние сутки стабильно держатся на уровне $109/барр. Ценовой диапазон 109-111 $/барр является сильной зоной торможения роста стоимости нефтяных контрактов. А вот котировки золота, как и ожидалось, успешно сходили к сопротивлению на $1330/унц. и сейчас немного корректируются (-0,55%).

Во вторник стоит ждать открытия торгов на нашем рынке акций вблизи уровня закрытия понедельника. Накануне индекс ММВБ показал формальный рост на 0,76% (1507,5 п.), хотя, по сути, он остался практически на уровне открытия сессии. Попытка преодолеть уровень сопротивления на 1510-15 п. пока не увенчалась успехом. На фоне оптимизма, идущего с западных рынков и стабильных цен на нефть у инвесторов пока нет мотивации на продажу российских биржевых активов. Позиции биржевых «быков» и «медведей» пока выглядят сбалансированными. Однако падающий открытый интерес по фьючерсу РТС (-15% за прошедшую неделю) говорит об отсутствии активного спекулятивного интереса к рынку. Ближайший уровень поддержки по индексу ММВБ находится в районе 1475 п.

( Читать дальше )

Во вторник стоит ждать открытия торгов на нашем рынке акций вблизи уровня закрытия понедельника. Накануне индекс ММВБ показал формальный рост на 0,76% (1507,5 п.), хотя, по сути, он остался практически на уровне открытия сессии. Попытка преодолеть уровень сопротивления на 1510-15 п. пока не увенчалась успехом. На фоне оптимизма, идущего с западных рынков и стабильных цен на нефть у инвесторов пока нет мотивации на продажу российских биржевых активов. Позиции биржевых «быков» и «медведей» пока выглядят сбалансированными. Однако падающий открытый интерес по фьючерсу РТС (-15% за прошедшую неделю) говорит об отсутствии активного спекулятивного интереса к рынку. Ближайший уровень поддержки по индексу ММВБ находится в районе 1475 п.

( Читать дальше )

Блог им. PotavinAlex |Реакция рубля на словесные интервенции Банка России

- 14 февраля 2014, 14:27

- |

Банк России готов ужесточить денежно-кредитную политику, если повысится вероятность отклонения инфляции от цели, которая на текущий год составляет 5%.

«Основным источником неопределенности для данного прогноза являются инфляционные риски, связанные с ускорением роста цен в конце 2013 года и наблюдаемым ослаблением национальной валюты. Если негативное воздействие указанных факторов распространится на цены широкого круга товаров и услуг и на ожидания населения, повышается вероятность отклонения инфляции от среднесрочных целевых ориентиров. В этом случае Банк России будет готов ужесточить денежно-кредитную политику», — говорится в пресс-релизе.

На графике SI видно, как рубль отреагировал на это укреплением.

Банк России сегодня также оставил без изменения ключевую ставку недельного аукционного РЕПО на уровне 5,5% годовых.

Плюс к этому, с 17 февраля ЦБ РФ дополняет систему инструментов денежно-кредитной политики операциями «тонкой настройки» по абсорбированию ликвидности, которые будут проводиться в форме депозитных аукционов на сроки от 1 до 6 дней.

( Читать дальше )

«Основным источником неопределенности для данного прогноза являются инфляционные риски, связанные с ускорением роста цен в конце 2013 года и наблюдаемым ослаблением национальной валюты. Если негативное воздействие указанных факторов распространится на цены широкого круга товаров и услуг и на ожидания населения, повышается вероятность отклонения инфляции от среднесрочных целевых ориентиров. В этом случае Банк России будет готов ужесточить денежно-кредитную политику», — говорится в пресс-релизе.

На графике SI видно, как рубль отреагировал на это укреплением.

Банк России сегодня также оставил без изменения ключевую ставку недельного аукционного РЕПО на уровне 5,5% годовых.

Плюс к этому, с 17 февраля ЦБ РФ дополняет систему инструментов денежно-кредитной политики операциями «тонкой настройки» по абсорбированию ликвидности, которые будут проводиться в форме депозитных аукционов на сроки от 1 до 6 дней.

( Читать дальше )

Новости рынков |ЗВР России резко упали

- 13 февраля 2014, 15:36

- |

ЗВР России упали за неделю на 8,7 млрд. долл. (!!!!), опустившись до 490,2 млрд. долл. — минимальный уровень с февраля 2011 года.

Интересно, что при этом сам ЦБ РФ валюту почти не продавал на прошлой неделе. Странно все это....

На этом фоне курс рубля сегодня опять пошел на ослабление. Цена бивалютной корзины обновила максимум — 40,97 (по состоянию на 15-45 мск).

Интересно, что при этом сам ЦБ РФ валюту почти не продавал на прошлой неделе. Странно все это....

На этом фоне курс рубля сегодня опять пошел на ослабление. Цена бивалютной корзины обновила максимум — 40,97 (по состоянию на 15-45 мск).

Новости рынков |Нацбанк Казахстана объявил о девальвации тенге

- 11 февраля 2014, 10:17

- |

Национальный банк Казахстана принял решение отказаться со вторника от поддержания обменного курса тенге на прежнем уровне, снизить объемы валютных интервенций и сократить вмешательство в процесс формирования обменного курса тенге.

Официальный курс Нацбанка на 11 февраля был установлен на уровне 155,5 тенге за доллар. Национальный банк предполагает, что новый уровень обменного курса будет находиться около 185 тенге за доллар США. Сегодня казахские банки продавали тенге по курсу 190-215 тенге за доллар.

В сообщении говорится, что, учитывая высокую значимость обменного курса для экономики страны, в последние годы валютная политика Национального банка была нацелена на сохранение его уровня в пределах 145-155 тенге за доллар США. Это позволило обеспечить экономическую и финансовую стабильность. В 2013 году ВВП Казахстана вырос в реальном выражении на 6%, а инфляция достигла своего исторического минимума в 4,8%.

Вместе с тем, в нем подчеркивается, что экономика Казахстана тесно интегрирована в глобальную экономику, и Национальный банк не может не учитывать ситуацию на мировых финансовых и товарных рынках.

( Читать дальше )

Официальный курс Нацбанка на 11 февраля был установлен на уровне 155,5 тенге за доллар. Национальный банк предполагает, что новый уровень обменного курса будет находиться около 185 тенге за доллар США. Сегодня казахские банки продавали тенге по курсу 190-215 тенге за доллар.

В сообщении говорится, что, учитывая высокую значимость обменного курса для экономики страны, в последние годы валютная политика Национального банка была нацелена на сохранение его уровня в пределах 145-155 тенге за доллар США. Это позволило обеспечить экономическую и финансовую стабильность. В 2013 году ВВП Казахстана вырос в реальном выражении на 6%, а инфляция достигла своего исторического минимума в 4,8%.

Вместе с тем, в нем подчеркивается, что экономика Казахстана тесно интегрирована в глобальную экономику, и Национальный банк не может не учитывать ситуацию на мировых финансовых и товарных рынках.

( Читать дальше )

Новости рынков |Марк Мобиус: Распродажи на рынках развивающихся стран могут возобновиться. Покупать пока рано.

- 07 февраля 2014, 17:21

- |

Снижение активов развивающихся стран, в результате которого их фондовые индексы и валюты недавно обвалились до многомесячных минимумов, далек от завершения, считает Марк Мобиус, глава Templeton Emerging Markets Group, инвестировавшей в развивающиеся экономики более $50 миллиардов. «Настрой инвесторов остается негативным, поэтому распродажа может возобновиться в любой момент», — говорит господин Мобиус. – «Мы внимательно следим за динамикой активов развивающихся стран, но пока не покупаем. Их котировки могут просесть еще сильнее, или же им понадобится больше времени для стабилизации».

Мнение господина Мобиуса кардинально расходится со взглядом на ситуацию Джима О’Нила, изобретателя термина «БРИК», считающего что обвал на развивающихся рынках создал прекрасную возможность для покупки.

Кстати, главный инвестиционный стратег BlackRock Расс Костерич также рекомендует инвесторам воздержаться от вложений в акции в странах с развивающейся экономикой. Хотя акции компаний развивающихся стран недороги и торгуются с 40-процентным дисконтом к акциям развитых стран, инвесторы по-прежнему относят этот класс активов к рисковым и быстрыми темпами избавляются от вложений в них, говорится в аналитической записке Р.Костерича от 3 февраля.

Мнение господина Мобиуса кардинально расходится со взглядом на ситуацию Джима О’Нила, изобретателя термина «БРИК», считающего что обвал на развивающихся рынках создал прекрасную возможность для покупки.

Кстати, главный инвестиционный стратег BlackRock Расс Костерич также рекомендует инвесторам воздержаться от вложений в акции в странах с развивающейся экономикой. Хотя акции компаний развивающихся стран недороги и торгуются с 40-процентным дисконтом к акциям развитых стран, инвесторы по-прежнему относят этот класс активов к рисковым и быстрыми темпами избавляются от вложений в них, говорится в аналитической записке Р.Костерича от 3 февраля.

Блог им. PotavinAlex |Следим за сырьевыми индексами

- 07 февраля 2014, 12:32

- |

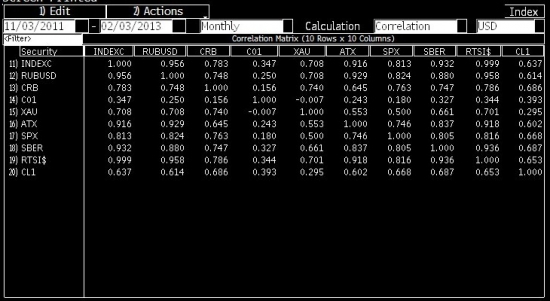

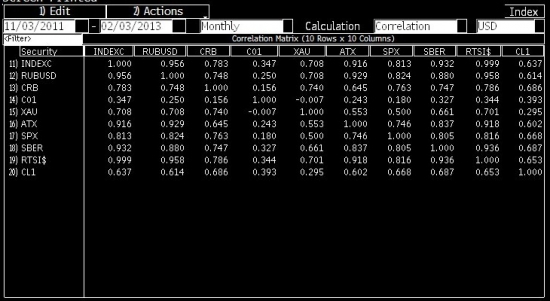

С помощью Блумберга мы составили матрицу корреляций между различными финансовыми активами. Из нее видно, что наши индексы (ММВБ и РТС) имеют наиболее высокие месячные корреляции с австрийским индексом ATX (кстати выше, чем с S&P) и индексом сырьевых товаров CRB. Конечно же курс российского рубля и сверхликивдные акции Сбербанка заняли ведущие строчки по уровням корреляции. Но важно не это...

корреляционная матрица.

XAU — золото

CRB — индекс сырьевых товаров

CL1 — нефть марки WTI

CO1 — нефть марки Brent

SPX — индекс S&P-500

Важно то, что композитные сырьевые индексы Jefferies/Reuters CRB Index (CRB) и Dow Jones-UBS Commodity Index (DJUBS) в последние пару месяцев показывают консолидацию и прекращение падения. Такие фазы на графиках сырьевых индексов бывали не раз за последние годы, но сейчас цены многие сырьевые русурсы приблизились к уровням себестоимости их производства. Да и «по технике» для слома падающих трендов на графиках CRB и DJUBS остается совсем немного (не стал загромождать график линиями трендов) — достаточно им просто прекратить падать.

( Читать дальше )

корреляционная матрица.

XAU — золото

CRB — индекс сырьевых товаров

CL1 — нефть марки WTI

CO1 — нефть марки Brent

SPX — индекс S&P-500

Важно то, что композитные сырьевые индексы Jefferies/Reuters CRB Index (CRB) и Dow Jones-UBS Commodity Index (DJUBS) в последние пару месяцев показывают консолидацию и прекращение падения. Такие фазы на графиках сырьевых индексов бывали не раз за последние годы, но сейчас цены многие сырьевые русурсы приблизились к уровням себестоимости их производства. Да и «по технике» для слома падающих трендов на графиках CRB и DJUBS остается совсем немного (не стал загромождать график линиями трендов) — достаточно им просто прекратить падать.

( Читать дальше )

Блог им. PotavinAlex |Настрой рынков на закрытие пятницы предопределит движение на следующей неделе

- 07 февраля 2014, 09:52

- |

В четверг европейские и американские фондовые индикаторы дружно выросли. Индексы S&P-500 и Dow Jones Industrial закрыли сессию с приростом около 1,2%. Панъевропейский индекс Euro Stoxx поднялся на 1,63%. СМИ связывают это с реакцией рынка на заседание ЕЦБ. Но, по сути, ничего в политике европейского банковского регулятора не поменялось: Марио Драги вчера заявил, что восстановление экономики еврозоны идет в соответствии с ожиданиями, при этом период низкой инфляции будет достаточно продолжительным. Европейская валюта отреагировала на эти заявления резким ростом (EUR/USD 1,36), хотя и с явным запозданием — это можно связать с закрытием игроками коротких позиций. Индекс S&P-500 по итогам торгов в четверг закрылся выше 1770 п., что означает возврат в прежний растущий тренд. Явно, что инвесторы не готовы так сразу делать ставки на смену среднесрочного тренда, но потрепать нервы на глубоких коррекциях, похоже входит в норму.

Важнейшим событием пятницы станут данные по рынку труда США: уровню безработицы и числу вновь созданных рабочих мест (Non-farm Payrolls) в экономике. Не исключено, что статистика окажется слабой. Но не факт, что рынки при этом начнут падать, поскольку плохие данные по рынку труда могут сместить рыночные ожидания по темпам сворачивания программы QE-3. Какое-то время спекулянты вполне могут поэксплуатировать эту тему. В последнее время на плохую статистику рынки реагировали адекватной слабостью. Но в какой-то момент это может уже не сработать, а значит паникерам и хеджерам портфелей не удастся заработать, как это обычно бывает. Это означает, что под закрытие этой недели, американский рынок акций не пойдет сильно ниже текущих уровней, а продолжить движение наверх ему вполне под силу.

( Читать дальше )

Важнейшим событием пятницы станут данные по рынку труда США: уровню безработицы и числу вновь созданных рабочих мест (Non-farm Payrolls) в экономике. Не исключено, что статистика окажется слабой. Но не факт, что рынки при этом начнут падать, поскольку плохие данные по рынку труда могут сместить рыночные ожидания по темпам сворачивания программы QE-3. Какое-то время спекулянты вполне могут поэксплуатировать эту тему. В последнее время на плохую статистику рынки реагировали адекватной слабостью. Но в какой-то момент это может уже не сработать, а значит паникерам и хеджерам портфелей не удастся заработать, как это обычно бывает. Это означает, что под закрытие этой недели, американский рынок акций не пойдет сильно ниже текущих уровней, а продолжить движение наверх ему вполне под силу.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс